En México, la inteligencia artificial se ha convertido en una de las tecnologías que comienza a tener una mayor adopción en las operaciones empresariales. De acuerdo con un informe del Institute for Business Value de IBM, México fue el quinto país con mayor tasa de adopción de la IA en Latinoamérica y los principales usos se están orientando a la optimización de procesos. Si bien las aplicaciones son diversas, sin duda la inteligencia artificial, está jugando un rol clave en la inclusión financiera y la democratización del acceso al crédito.

De acuerdo con Clara , solución latinoamericana para que las empresas gestionen y realicen todos sus pagos y gastos, a través del uso de datos, inteligencia artificial y machine learning, está siendo posible reducir la brecha para acercar productos de crédito acorde a las necesidades de las empresas en México y el resto de Latinoamérica. De acuerdo con André Santoro, Chief Risk Officer en Clara, “El uso de estas tres tecnologías está siendo ampliamente aplicado para evaluaciones de riesgo crediticio más rápidas y precisas, además de desarrollar modelos predictivos que permitan entender mejor las necesidades de los clientes, al mismo tiempo que se garantizan transacciones digitales más seguras para disminuir riesgos de fraude, pronosticar tendencias y estimar rendimientos.

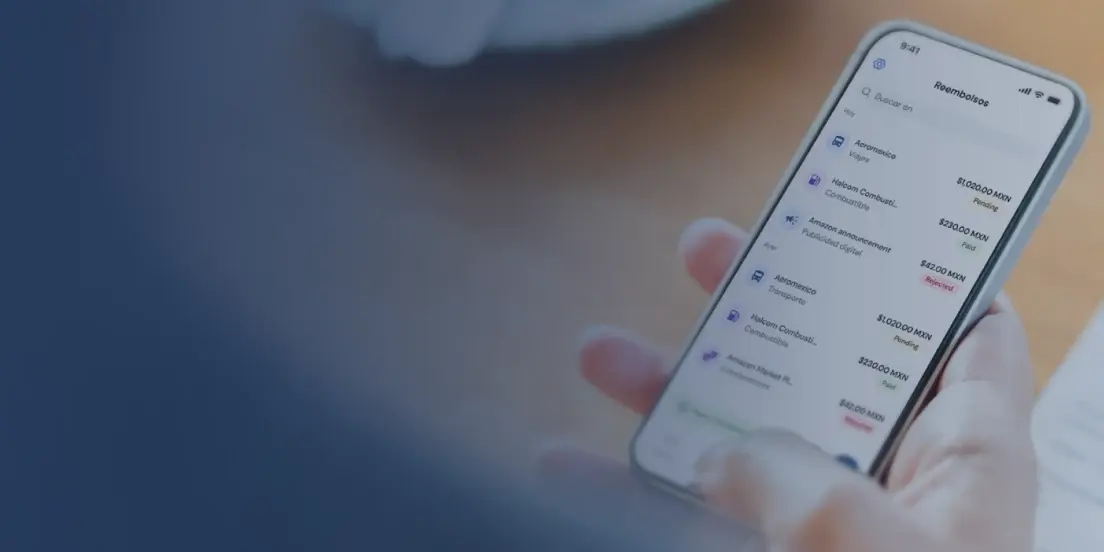

"De igual manera, a través de la aplicación de estas tecnologías, es posible mejorar la experiencia del usuario, desarrollar predicciones de inversión, así como monitoreos financieros”, destacó el directivo.

Otorgamiento de líneas de crédito con base en modelos de autoaprendizaje

En el pasado, las líneas de crédito se determinaban considerando modelos estáticos que tardaban en adaptarse a los cambios en la economía, el sector e incluso en las empresas mismas. Los modelos que respaldaban las decisiones de crédito recopilaban información histórica para determinar la probabilidad de incumplimiento en el futuro.

El proceso se basaba en gran medida en la subjetividad, ya que la tecnología no tenía capacidad de procesamiento, lo que obligaba a que muchos procesos de toma de decisiones fueran manuales y se basaran en pocos datos, siempre retrospectivos. Sin embargo, la evolución tecnológica de la última década nos ha llevado a un punto sin precedentes, el análisis de riesgo que hace poco más de diez años, una computadora tardaba toda una noche en realizar, hoy se completa en apenas un minuto.

En la actualidad, los modelos de análisis de crédito son capaces de aprender de manera constante, ahora una empresa puede ver aumentado o disminuido su límite de crédito a lo largo del tiempo, según lo que la inteligencia artificial proyecte a partir de la recopilación continua de datos.

Desarrollo de nuevos modelos de riesgo

Con el avance de la tecnología, los nuevos modelos pueden tener en cuenta un número infinito de variables en su construcción, desde datos de las agencias de información crediticia hasta la actividad de la empresa en LinkedIn.

Estos modelos permiten que la toma de decisiones sea mucho más ágil y garantizan que las empresas en crecimiento tengan un aumento adecuado en su línea de crédito y puedan superar de la mejor manera posible los momentos de dificultades en su flujo de efectivo. Incluso es posible analizar la situación financiera de miles de personas jurídicas simultáneamente en unas pocas horas.

Reestructura en los equipos: Científicos de datos

Para que esto fuera posible, fue necesario un cambio en la estructura de los equipos encargados del otorgamiento de créditos. Si antes estaban compuestos en su mayoría por analistas, hoy son dominados por científicos de datos, quienes son responsables de establecer parámetros y supervisar la evolución del aprendizaje de los modelos matemáticos en los que se basa esta tecnología.

Generalmente a un analista le tomaba hasta 4 días llevar a cabo una decisión de crédito, pero con el uso de datos y machine learning, este proceso que implica algoritmos de lectura de documentos, identificación biométrica, conexión con fuentes de fraude, uso de información bancaria y modelos para determinar el riesgo, ahora solo toma 5 minutos.

Santoro señala que en Clara, un equipo conformado por científicos de datos actualiza constantemente diversos modelos de crédito dinámicos con el objetivo de democratizar el acceso al crédito en la región, proporcionando la línea más adecuada para cada empresa. Esta tecnología propia es capaz de anticipar tendencias, lo que permite que sus más de 10,000 empresas clientes cuenten con acceso a la líneas de crédito acorde a su capacidad de pago, para así crecer su negocio de manera sostenible.

Toda esta transformación tiene un potencial inmenso de impacto en la economía. Después de todo, el acceso al flujo de efectivo puede determinar en última instancia la supervivencia de una empresa. Cuanto más ágil y acertada sea la aprobación, más empresas pueden capitalizarse y crecer. El cambio impulsado por la inteligencia artificial ya ha democratizado el acceso al crédito entre empresas de diferentes tamaños y sectores, al tiempo que reduce los riesgos de incumplimiento y ayuda a las empresas a mejorar su gestión financiera. El resultado final es un mercado cada vez más maduro y competitivo, con buenas oportunidades de crecimiento para todas las empresas de Latinoamérica.