Due diligence é um estudo essencial dos eventuais riscos entre os relacionamentos de empresa com outras empresas ou de pessoas com as empresas. Apesar de nem sempre ter o destaque merecido, o estudo contempla um escopo de características sobre um negócio, como riscos ou eventuais oportunidades financeiras de crescimento.

A análise, como é referenciada, é feita para avaliar e investigar riscos que as empresas podem sofrer, como fraudes ou irregularidades. Isso serve para combater, por exemplo, a corrupção no país. Com a Lei da Empresa Limpa, muitas empresas atualmente reconhecem o cuidado necessário antes de firmar relações com terceiros.

A relevância do due diligence interfere no futuro do negócio, pois seu monitoramento impacta em riscos para investimentos e contratos de parcerias.

Mas não se preocupe, estamos aqui para explicar com detalhes como esse estudo pode e deve ser importante para sua empresa.

O que é due diligence e por que é importante para uma empresa?

O termo vem do inglês e significa “diligência prévia”. É um procedimento realizado para investigar fatores de uma empresa, levando em conta potenciais riscos que possa trazer para um determinado público interessado, como compradores, investidores, fornecedores, parceiros de negócios e stakeholders.

Para melhor compreendimento, o due diligence pode ser encarado como uma auditoria, mas seus conceitos e análises vão mais afundo, porque incorpora detalhes financeiros, jurídicos, trabalhistas, contábeis, fiscais e até mesmo tecnológicos da empresa.

Através da análise, é possível compreender como o negócio da empresa funciona em seus diversos setores. A partir disso, pode-se ter uma noção do que pode ser favorável ou prejudicial, como o posicionamento e valor da marca frente ao mercado que atua. Algo que vai muito além do habitual, pois foca no interior e nas ações precisas que a empresa mantém no seu dia a dia de atividades.

Quando olhamos o financeiro, precisamos de segurança e atenção. Ainda mais se as despesas corporativas ditam a maneira como o negócio da empresa segue o fluxo de atuação no mercado.

As diferentes análises de due diligence

Dependendo da necessidade na análise, o processo de due diligence pode mudar. Mas, em geral, são contempladas as determinadas áreas:

- Financeiro

- Jurídico

- Trabalhista

- Contábil e Fiscal

Financeiro

O objetivo é compreender o fluxo de capital que gira dentro da empresa, analisando o propósito fiscal da saúde com o olhar sobre o futuro do negócio.

A análise incorpora os documentos de finanças da empresa, como fluxo de caixa, ganhos, passivos e ativos, bens, fundos, dívidas, despesas e planos de negócio.

Jurídico

Todas as pendências jurídicas são analisadas perante o negócio da empresa, tais como contratos, fornecedores, propriedades, empréstimos e financiamentos. São aspectos que podem interferir nos negócios ou no valor de mercado.

Trabalhista

São compreendidos o quadro de funcionários da empresa, como a formação contribui para a saúde financeira da empresa e seus potenciais riscos. Nesse caso, as questões contratuais e legislativas dos trabalhadores, até mesmo a distribuição das funções não fica de fora da análise, porque implica no futuro da empresa.

Contábil e Fiscal

Neste processo, os documentos são analisados, uma garantia que as finanças estão sendo controladas de acordo com a legislação. Aqui são analisados livros fiscais, folhas de pagamento, coleta, pagamentos de impostos e outras contribuições que implicam na saúde financeira da empresa.

Quem realiza as análises de due diligence?

Normalmente, o processo de due diligence é realizado por empresas especializadas na área. Aliás, em alguns casos existe a participação de especialistas de outras áreas para o trabalho conjunto, na qual a avaliação prioriza identificar todas as áreas e como os números de qualidade podem impactar o negócio.

De maneira geral, as áreas que podem estar envolvidas no processo de due diligence são:

>> Profissionais de finanças

>> Jurídico

>> Profissionais com conhecimento em gestão operacional

>> Especialistas em recursos humanos

>> Especialistas em TI para avaliar a infraestrutura tecnológica, etc.

Para uma boa gestão financeira é imprescindível que todas as outras áreas da empresa estejam em harmonia, que todas elas tenham uma visão integrada da saúde financeira da empresa, por isso, ter o melhor cartão de crédito corporativo integrado a uma plataforma é essencial para o futuro do seu negócio.

Investir em uma análise detalhada, não faz bem apenas para futuras parcerias, mas essencialmente para a saúde do próprio negócio.

A melhor maneira de preparar seu negócio para o futuro é reconhecer os caminhos das finanças corporativas.

Como aplicar o due diligence na sua empresa?

Agora que você já sabe o que é, sua importância e as diferentes análises de due diligence, confira algumas etapas básicas para colocar em prática em uma empresa:

1. Defina os objetivos

Antes de aplicar o due diligente é essencial definir exatamente os objetivos e as áreas específicas que você deseja investigar para seu negócio, conforme vimos anteriormente os diferentes tipos de análises que podem ser feitas.

2. Levante o máximo de informações

Feito isso, a próxima etapa consiste em solicitar à empresa alvo todos os documentos e informações relevantes para a análise. Isso pode incluir demonstrações financeiras, contratos, registros legais, políticas internas, relatórios de auditoria, entre outros. É importante, portanto, garantir que todas as informações sejam precisas, atualizadas e completas.

3. Comece a análise

Com os objetivos definidos e informações colhidas, comece a analisar cuidadosamente as informações coletadas. Neste processo, procure por possíveis problemas, riscos ou inconsistências. Isso pode envolver revisar os registros financeiros, identificar obrigações legais, avaliar a estrutura organizacional, examinar processos operacionais, entre outros aspectos relevantes para a empresa.

4. Avalie os riscos

Esta é uma das etapas mais importantes, uma vez que consiste em identificar os riscos potenciais associados à empresa e avalie sua gravidade e impacto. Nesse sentido, tal avaliação pode incluir riscos financeiros, riscos legais, riscos operacionais, riscos de conformidade, entre outros. Por fim, não deixe de avaliar também a capacidade da empresa em lidar com esses riscos.

5. Elaborar relatórios e recomendações

Feita a avaliação dos riscos, o próximo passo é documentar os resultados da análise de due diligence em relatórios detalhados. Procure apontar os pontos fortes e fracos da empresa, destacar os riscos identificados, além de recomendações sobre como mitigar esses riscos ou lidar com as questões encontradas.

6. Tome decisões informadas

Com base nas descobertas da due diligence, faça uma avaliação criteriosa se a empresa alvo atende aos seus objetivos e se os riscos identificados são aceitáveis. É importante utilizar essas informações para tomar decisões informadas sobre a continuidade da transação, renegociação de termos ou outras medidas necessárias.

Escolha a Clara

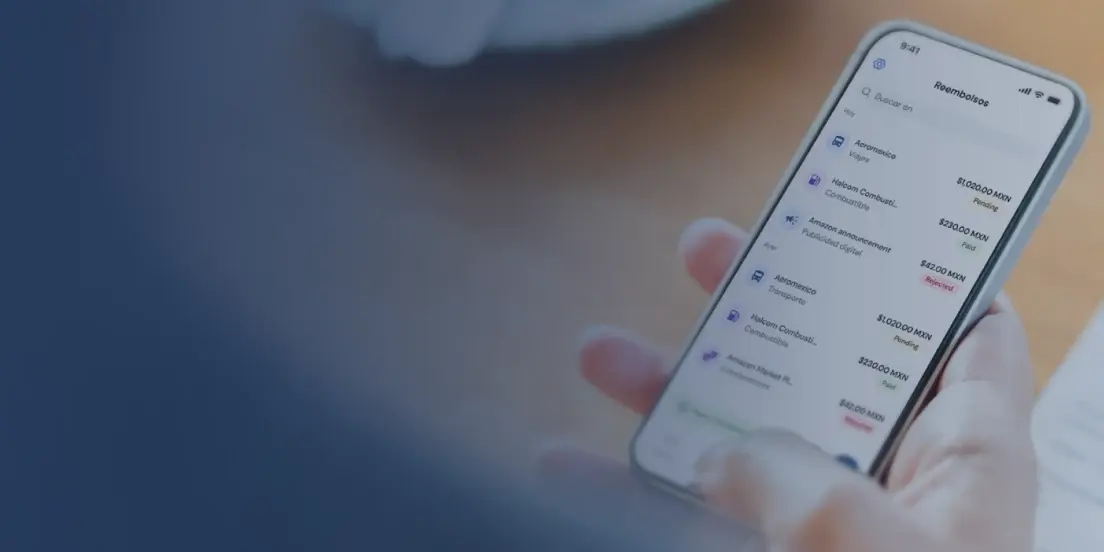

Sabia que com a Clara sua empresa atribui ao financeiro mais detalhes, ainda mais quando as despesas corporativas são o foco? Através de nossos cartões de crédito corporativos, os gastos são demonstrados em tempo real em nossa plataforma de gestão de despesas.

Conosco, a autenticidade e controle andam juntos para facilitar a vida financeira corporativa. Assim, no momento de uma due diligence, sua empresa saíra na frente com detalhes precisos.