Ninguém gosta de surpresas na hora de obter o cálculo final das obrigações do ano fiscal da sua declaração. No entanto, ter imprevistos é uma experiência mais comum do que imaginamos. Isso se explica, principalmente, pela complexidade técnica contábil e fiscal para determinar com precisão as obrigações tributárias das nossas empresas.

Para evitar surpresas e concluir nossa declaração com sucesso, confira 5 dicas que o especialista, Matias Gil Salazar, Head de Finanças da Clara, separou para auxiliar empresas e startups que devem se atentar ao IRPJ, e como a empresa pode ajudar neste processo.

1.Você colhe o que planta

O resultado da declaração de IRPJ é construído, diariamente, com base nas transações contábeis. Ou seja, manter a contabilidade em dia é, provavelmente, a melhor maneira de evitar surpresas.

Certifique-se de ter um fechamento contábil que reflita a situação financeira da empresa de maneira correta e suportada por evidências. Por exemplo, o saldo das contas bancárias registrado no balanço deve estar reconciliado e suportado pelos extratos das contas correntes. As contas a receber devem estar em dia, caso contrário é necessário constituir uma PDD (provisão para devedores duvidosos), de acordo com o atraso da cobrança. Os investimentos em ativos fixos devem ser testados para impairment, e as obrigações comerciais, fiscais, trabalhistas e financeiras devem ser refletidas, corretamente, no balanço.

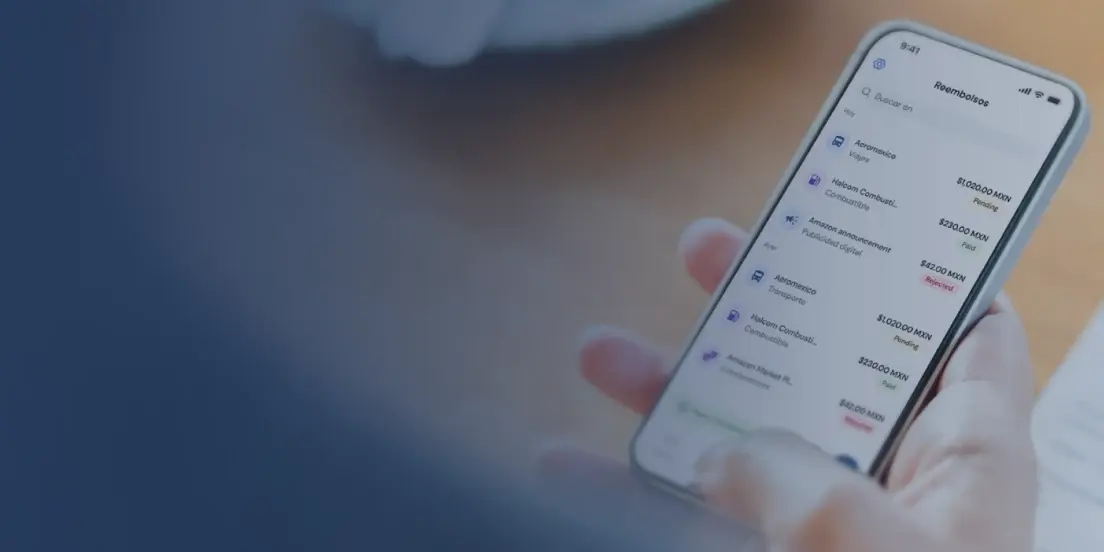

A Clara com sua plataforma de gestão de despesas, pode auxiliar você a ter em dia a sua contabilidade com relação às suas despesas corporativas, com funcionalidades de emitir cartões ilimitados, tanto virtuais ou físicos, determinar os limites por empregado e tipo de despesa. Além disso, proporciona dashboards para ver em tempo real os gastos do time, gerenciar perfis entre empregados, gestores e time financeiro, para dar agilidade à empresa sem perder o controle, trazendo transparência, sob a administração dos recursos financeiros e, principalmente, simplificando os processos.

2. Ágio e deságio em M&A

As operações de M&A (Fusões e Aquisições, em inglês) são muito comuns no mercado, tanto em grandes empresas como em startups, e é importante esclarecer a dedutibilidade do ágio e as regras, de acordo com a legislação atual. Vamos começar explicando como é composto o custo de aquisição:

- Patrimônio líquido: baseado no balanço patrimonial;

- Mais ou menos valia: a diferença entre o valor justo dos ativos e o patrimônio líquido ajustado na proporção da participação adquirida (deverá ser obtido mediante laudo elaborado por perito independente);

3.Ágio: é a rentabilidade futura, que corresponde ao custo da aquisição menos o valor do patrimônio líquido e mais ou menos valia.

A legislação prevê a dedutibilidade do ágio, dado que seu pagamento não constitui formação de nova riqueza, portanto, é possível recuperar parte desse valor quando o lucro real for apurado. Vale destacar que a possibilidade de amortização do ágio é possível apenas para a rentabilidade futura, e deve respeitar um prazo mínimo de 5 anos, ocorrendo na proporção de 1/60 ao mês.

3. Arrendamento mercantil

Arrendamento operacional e financeiro são muito utilizados hoje em dia, e é uma operação semelhante a um aluguel, na qual aquele que contrata (arrendatário) tem o direito de utilizar o bem cedido pelo proprietário, mediante remuneração. A diferença entre ambos está na opção de compra no final do contrato, em um leasing operacional o arrendatário não pretende comprar o bem, enquanto no financeiro, o arrendatário faz valer a cláusula de opção de compra. Sem entrar nas particularidades contábeis, é importante ter claro que este tipo de despesa é dedutível sempre e, quando estiver relacionado a bens móveis ou imóveis intrinsecamente relacionados com a produção ou comercialização dos bens e serviços, inclusive as despesas financeiras nelas consideradas.

4. Prejuízo fiscal

A legislação do imposto de renda permite que eventuais prejuízos fiscais apurados em períodos anteriores sejam compensados com lucros apurados posteriormente, cenário muito comum para empresas que estão iniciando suas operações, ou empresas já maduras que estão expostas à volatilidade econômica do país. Porém é muito importante ter claro, que o benefício do prejuízo fiscal apenas pode ser usufruído no regime de lucro real e isto é limitado a 30% do lucro antes da compensação. Importante sempre considerar este benefício antes de fazer mudanças societárias, pois pode acabar impactando no timing de consumo deste crédito.

5. Preços de transferência

Os preços de transferência são utilizados para determinar o valor das operações comerciais ou financeiras entre partes relacionadas, sediadas em diferentes jurisdições tributárias. Vale ressaltar que o preço que determina o lucro real, é, na verdade, um parâmetro, apurado por meio dos métodos de preços de transferência exigido pelas normas brasileiras, os quais são válidos tanto para exportações, importações e juros pagos ou creditados em operações financeiras, quando decorrentes de um contrato não registrado no BACEN (Banco Central do Brasil).